المرصد | عواصم

مع بدء السنة المالية الجديدة، يبدأ موسم تقديم الإقرار الضريبي، فكيف تضمن أنك على اطلاع بالتغييرات الجديدة التي طرأت على النظام الضريبي؟

النقاط الرئيسية

- القاعدتان الأساسيتان للإقرار الضريبي هما معرفة المدخول والمصروف

- خصم تكاليف العمل والاستثمار والمديونية السلبية ومساهمات السوبر تساعدك في تقليل الفاتورة الضريبية

- عليك التخطيط منذ الآن للسنة المالية القادمة لمعرفة كيفية الاستفادة من الحوافز القانونية

في ظل التغيرات الكثيرة التي شهدناها هذه السنة، قد يجد العديد منا صعوبة في الاستعداد لتقديم إقرارهم الضريبي.

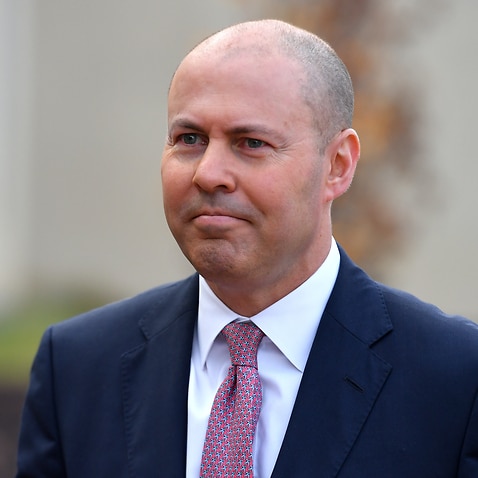

المحلل الاقتصادي عبدالله عبدالله يتحدث لأس بي أس عربي24 عن أبرز النقاط التي ينبغي علينا معرفتها للتقليل من فاتورتنا الضريبية.

يعد الإقرار الضريبي مسألة معقدة للكثيرين حتى قبل وباء كورونا، وجاءت الأزمة الحالية لتضيف تعقيدات جديدة على الموضوع، في ظل حالات الإغلاق والعمل من المنزل وحزم المساعدات الحكومية للأفراد والشركات.

يقول الخبير الاقتصادي عبدالله عبدالله إن القاعدتين الأساسيتين للإقرار الضريبي هما معرفة المدخول والمصروف كأساس لاحتساب فاتورتنا الضريبية.

ويضيف: “المدخول هو أي مبلغ نتقاضاه لقاء عمل، كموظفين من خلال رقم الملف الضريبي (TFN) أو كمقاولين (Contractor) من خلال رقم الأعمال الأسترالي (ABN).

ويلفت عبدالله إلى أن لهذا المدخول مصادر دخل أخرى مثل أرباح الاستثمارات أو مصادر الدخل الخارجية أو مساعدات سنترلينك وغيرها.

ولدى سؤاله عن الطرق المتاحة وفق القانون لتقليل الضريبة، قال عبدالله: “هناك العديد من الوسائل اليوم لتخفيف هذه الفاتورة، ومنها خصم بعض تكاليف العمل من المدخول، والاستثمار، والاستفادة من المديونية السلبية (Negative Gearing) والمساهمات في صناديق التقاعد وغيرها. هذا إلى جانب الخصومات الضريبية أو Tax offset التي أقرتها الحكومة الفدرالية كجزء من مساعدات كورونا”.

وشرح عبدالله المديونية السلبية قائلاً: “عندما يكون المدخول أقل من تكلفة الاستثمار، نعتبر أن المستثمر قد تحمل خسائر خلال السنة المالية وبالتالي يتم خصم الخسارة من المدخول”.

وضرب مثالاً على ذلك: “اذا اقترضنا من البنك لشراء منزل للاستثمار، يكون القرض من نوع Interest rates only أي أن دفعتنا الشهرية البالغة 2,000 دولار تكون كلها دفعة للفوائد، أي تُحتسب ضمن الخسائر. يضاف اليها المصروفات الأخرى مثل الصيانة ورسوم البلدية والستراتا وغيرها، ولنعتبر أنها تصل إلى 500 دولار شهرياً. في هذه الحالة يكون مجموع الخسائر بالاستثمار 2,500 دولار شهرياً”.

ويعني ذلك أننا إذا كنا نؤجر المنزل بـ 2,000 دولار شهرياً، يصبح صافي الخسائر 500 دولار شهرياً أو 6,000 دولار سنوياً يتم خصمها من مدخولنا السنوي الإجمالي وبالتالي يخفف ذلك من فاتورتنا الضريبية.

ويشير عبدالله إلى أن الأرباح من بيع الأصول مثل المنزل أو الأسهم تحتسب أيضاً ضمن المدخول السنوي ولكن بإمكاننا الاستفادة من خصم بنسبة 50% على الضريبة أو Capital Gain Tax concession في حالة امتلاكنا لهذه الأصول لأكثر من عام.

سألنا عبدالله إذا كان يوجد طرق أخرى لتخفيف الفاتورة الضريبية، فأجاب: “المساهمة الشخصية بصندوق التقاعد أو السوبر خطوة جيدة لأصحاب المداخيل المرتفعة. المعروف أن المساهمة بالسوبر تخضع لضريبة بنسبة 15%، لذلك يكون من الأفضل للبعض المساهمة بهذه الصناديق للاستفادة من نسبة ضريبة منخفضة، طبعاً إذا كانوا غير محتاجين للمبلغ، لأننا لا نملك القدرة على استعمال المبالغ التي تدخل حساب السوبر قبل سن التقاعد”.

والجدير بالذكر أن الحد الأقصى السنوي للمساهمة الطوعية في السوبر هي 25 ألف دولار.

ويضيف عبدالله: “المجال الآخر للأفراد لتخفيف الفاتورة الضريبية هي احتساب المصروفات المتعلقة بالعمل متل فواتير الإنترنت والهاتف أو ثمن مواد قد نقوم بشرائها لتأدية العمل مثل المكتب والكرسي والطابعة والأوراق وغيرها، لا سيما إذا كنا نعمل من المنزل.

وشدد عبدالله على أهمية الاحتفاظ بالفواتير، سواء كانت ورقية أو رقمية.

ويعد الإيجار من أبرز الاستثناءات، حيث إن الموظفين وبعكس أصحاب الاعمال او التجار المنفردين لا يستطيعون خصم الإيجار من مدخولهم.

ويلفت عبدالله إلى طريقة جديدة خاصة بفترة أزمة كورونا وينتهى العمل بها هذا العام وهي shortcut method. حيث يحق للموظف طلب تخفيض 80 سنت عن كل ساعة عمل بالمنزل. ويغطي هذا التخفيض المصاريف، لكن يجب إثبات عدد ساعات العمل.

كما أشار إلى أنه لا يزال بإمكاننا استعمال تطبيق مكتب الضريبة ATO App والاحتفاظ بكل الفواتير على مدار السنة واحتساب كل الخصومات الممكنة في قسم Mydeduction من التطبيق.

وتم تمديد العمل هذا العام ببرنامج التعويضات الضريبية لأصحاب الدخل المنخفض والمتوسط tax offset الذي سيتم بموجبه خصم مبلغ يتراوح بين 255 دولار و1080 دولار كحد أقصى من فاتورتهم الضريبية السنوية لهذا العام المالي إذا كان دخلهم يتراوح 18,200 دولار و126 ألف دولار سنوياً.

وينصح عبدالله الجميع بالتخطيط منذ الآن للسنة المالية القادمة لمعرفة كيفية الاستفادة من هي الحوافز القانونية لتخفيف فاتورتنا الضريبية العام القادم.